新能源车增长按下暂停键,头部品牌进入平台期

来源:车市头条 发布时间:2024-12-26 08:39:58 作者:bianji06

车市头条讯:从2020年开始,国内新能源车型的渗透率进入爆发增长期,短短4年时间,就从不到10%的小众地位,一跃成为了份额超过50%的绝对主流。

尤其是在2024年,仅仅半年时间,渗透率就从年初的30%左右激增到了50%。

按照这个趋势,新能源渗透率距离70-80%的高位,似乎也不远了,很多以燃油车为主力的非一线品牌,在中国市场的业务似乎也进入了倒计时。然而新能源车渗透率刚刚跨过50%,情况就又出现了出人意料的变化。

按照乘联会的零售量数据,今年8月份国内市场新能源车渗透率达到了53.7%的最高点,之后的9、10、11月,这个数字没有继续增长,反而出现持续下滑,11月已回落至52.3%。

没错,新能源车确实稳住了50%的份额,但是对比持续几年的猛烈扩张,目前新能源车渗透率的突然停滞,显得相当不寻常。

如果将新能源与燃油车的竞争看作战争的话,这场战局突然进入了僵持阶段,而一场战争一旦进入僵持,战局的发展方向,就不好说了。

新能源车增长突然停滞,会让人想到两个原因:一是新能源车市场整体增速停滞,二是部分新能源品牌、或者以新能源车为主的车企,销量增长迟滞或下滑,拖了整个新能源车市场的后腿。

至于是哪种情况,我们首先就得盘一下主要新能源车企的销量变化:

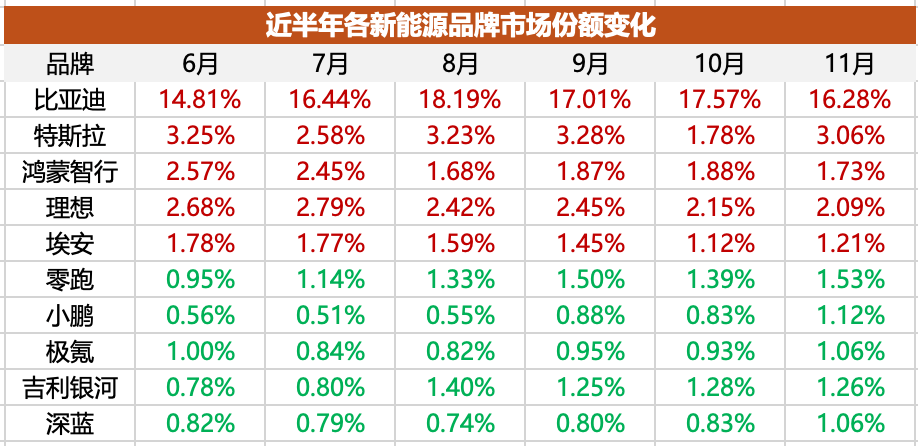

上表统计了目前市场上10个主流新能源车品牌,在过去半年里的销量和市场份额的变化,以最近的9、10、11三个月份的份额情况来看,整体出现下滑和上涨的品牌,恰好各有五个,分别以红色和绿色进行了标注。

需要注意的是,这些数据都采用的各单一品牌的上险量,不含集团层面其它品牌的销量。

● 比亚迪

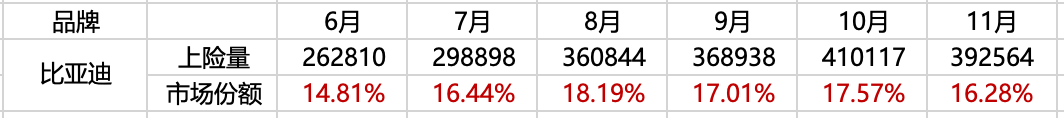

规模最大的比亚迪,最近两个月创下了月销40万辆的辉煌成绩,相比半年前不到30万辆的规模,比亚迪近两个月的销量成绩更具耀眼,但是相当反直觉的是,近两个月比亚迪的市场份额不但没有上涨,反而是略微下滑的。

份额层面,比亚迪的历史高峰出现在今年8月份,当月上险量36.1万辆,在全国市场占比高达18.19%,而单月破41万辆的10月份,它的份额反而只有17.57%,11月份的份额进一步下滑到16.28%;和8月份相比,比亚迪的份额已经损失了将近2个百分点。

但比亚迪在销量层面依然是上升态势,几款主销车型的销量也是处于增长的,例如海鸥近两个月都超过了5万辆,海豚10月超过了1.8万辆,汉EV和汉DM-i则是在11月超过了2.8万辆。

除此之外,比亚迪其它热销车型,也都是各细分市场的领跑者,但和过去半年的巅峰时期相比,不少车型近两个月都出现了让人不易察觉的下滑趋势。

比如秦PLUS系列在8月份之前月销都保持在4万辆左右,11月下滑到了3.6万辆;同平台的驱逐舰05,今年5月销量曾高达2.4万辆,11月已经不足1.9万辆;年中上市的秦L,9月、10月销量都直逼4万辆,11月却滑落到了3.4万辆。

对于动辄月销3、4万辆的爆款车型,某段时间的销量波动是很正常的,但是近三个月比亚迪整体份额的下滑,背后有着不容忽视的原因。对于这个问题,我们可以尝试从其它品牌的表现中寻找答案。

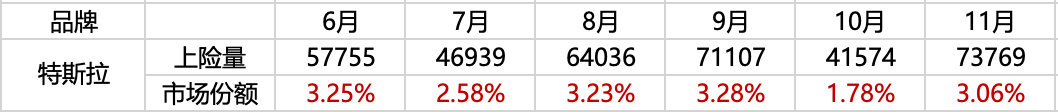

● 特斯拉

特斯拉的份额高峰出现在今年9月份,达到3.28%,11月下滑到3.06%,不过特斯拉每个月销量都有周期性的波动,而过去半年整体的份额表现是比较稳定的。

今年前11个月,特斯拉累计销量达到57.9万辆,2024全年超过去年的61万辆基本已经没有悬念,但由此也可以看出,仅有Model 3、Model Y两款走量产品的特斯拉,如今的销量规模也基本到了天花板,理想、鸿蒙智行等新势力品牌,正在快速缩短和特斯拉的销量差距。

● 鸿蒙智行

从销量来看,过去半年包含问界、智界、享界等品牌的鸿蒙智行,有5个月的销量超过4万辆,整体是比较稳定的,但是看市场份额的话,其6月份的高峰期曾达到2.57%——到了11月份,却只有1.73%了。

严格来讲,在8月份遭遇环比骤跌后,鸿蒙智行9月、10月的市场份额是上涨的,但11月的再次滑落,说明华为系产品确实遇到了一些问题。

首先是曾经的销量主力问界M7,巅峰时期是在去年底和今年初,月销量一度超过3万辆,但是销量波动很大,经常受到竞品和自身改款升级等因素的影响。今年年中以来,问界M7多数月份的销量都超过1.5万辆,但11月却下滑到了1.25万辆。

对问界M7影响最大的竞品,除了同价位的理想L6外还有自家兄弟品牌的智界R7,后者纯电版11月销量就已经逼近9千辆,而智界R7的增程版也刚刚上市,问界M7的月销规模跌破万辆将是大概率事件。

至于被寄予厚望的享界S9,其豪华行政纯电轿车的身份目前还未能打响,经历了10月份月销5千+的小高潮后,11月就跌到了1千辆出头,如果没有产品或价格层面的大幅调整,这款车要想再有突破难度不小。

所以当下的鸿蒙智行,有智界R7成为爆款的喜,也有问界M7客户流失的忧,目前并没有通过产品的完善实现1+1>2的效果。如何对自家定位相似的产品进行平衡?是鸿蒙智行未来一年需要重点解决的问题。

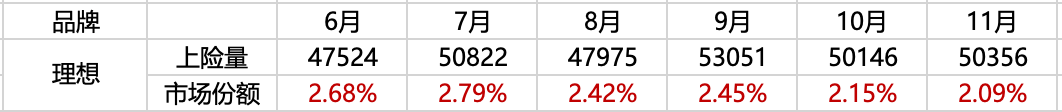

●理想

对于理想来说,9、10、11月销量持续破5万无疑是个好现象,但是看市场份额,理想在7月份的高点期曾达到2.79%,最近的11月也已经下降到了2.09%,如果销量再稍有波动,其市场份额就很容易跌到2%以内。

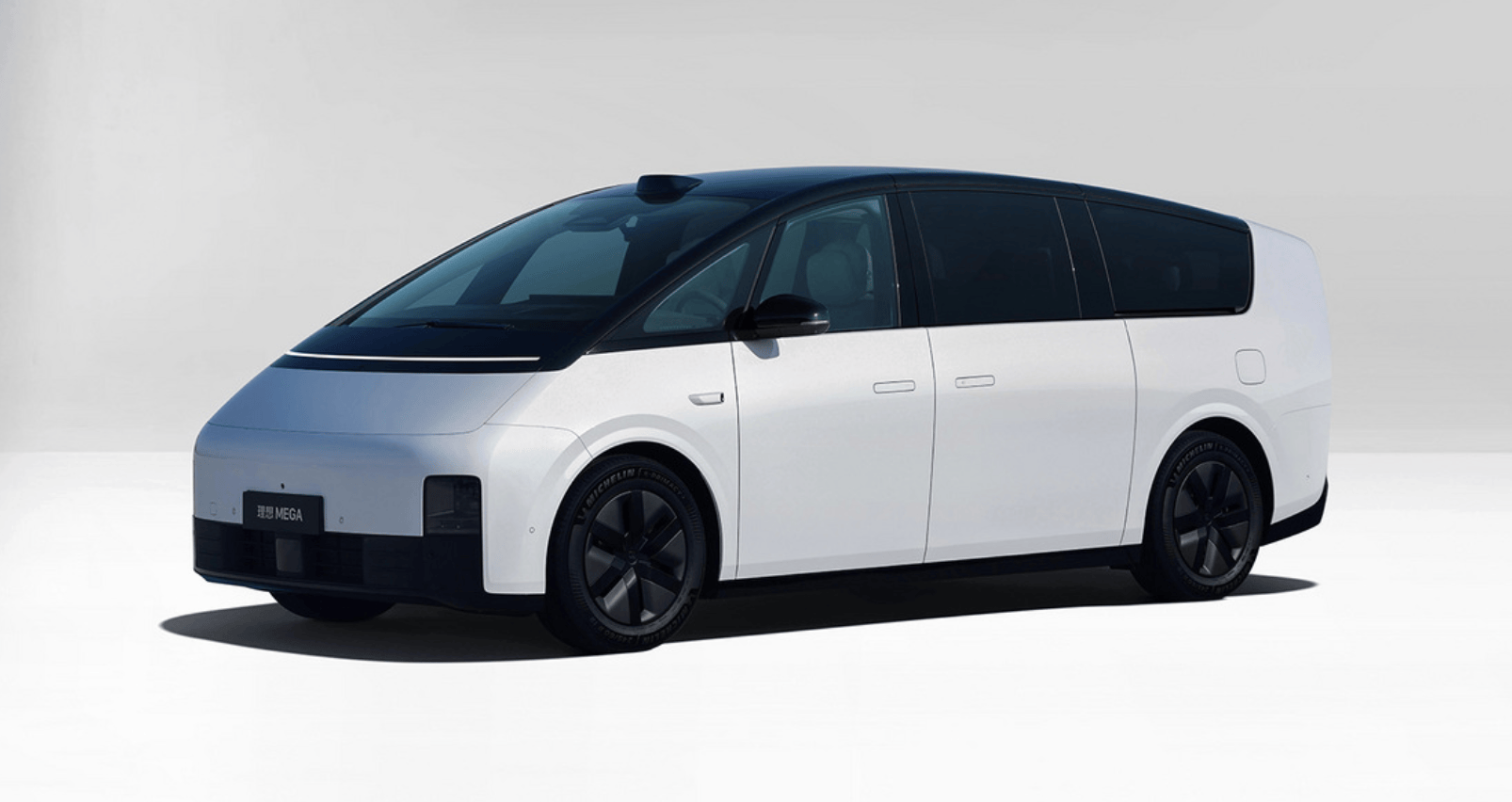

不过理想最大的隐忧,其实是产品的销量结构出现失衡,目前旗下4款车,一半以上的销量集中在了L6这一款顶配售价不到30万的入门级车型上,而去年底理想月销首破5万辆大关时——其所有车型的售价全部都在30万元以上。

如今一年过去了,理想新增了MEGA和L6两款新车,但销量仅仅和一年前的高峰时期持平,看似依然稳坐新势力头把交椅,但产品均价却出现了大幅下滑,如今在整体市场中的份额也进入了萎缩期。

与此同时,智界R7增程版才刚刚上市,虽然问界M7注定会受到冲击,但受影响最大的无疑还是理想L6。纯电战略受挫的理想,在新的2025年里能否保住目前的销量和份额?存在一个大大的问号。

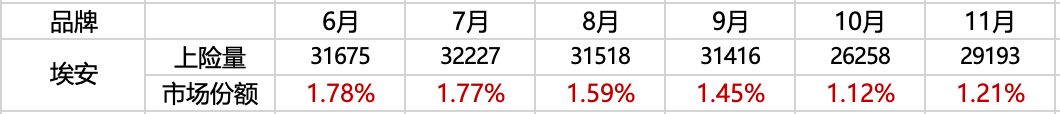

●埃安

以上我们谈的四个品牌,都属于新势力阵营,而由广汽创立的埃安品牌,销量规模此前也曾媲美头部新势力品牌,但在最近半年里也遭遇了销量和份额的双重下滑。

在10月份之前,埃安品牌的月销量都保持在3万辆以上,不过这并不是它的巅峰——早在去年3月份,埃安品牌就首次突破了4万辆,去年全年累计销量接近44万辆,算下来月均销量也已经逼近4万。

而从今年年初开始,埃安品牌的规模就开始骤减,今年前11个月总销量将将超过30万,今年总销量相比去年注定会有至少10%以上的下滑。而在市场份额层面,6月份还曾达到1.78%,10月份就已经降到了1.12%。

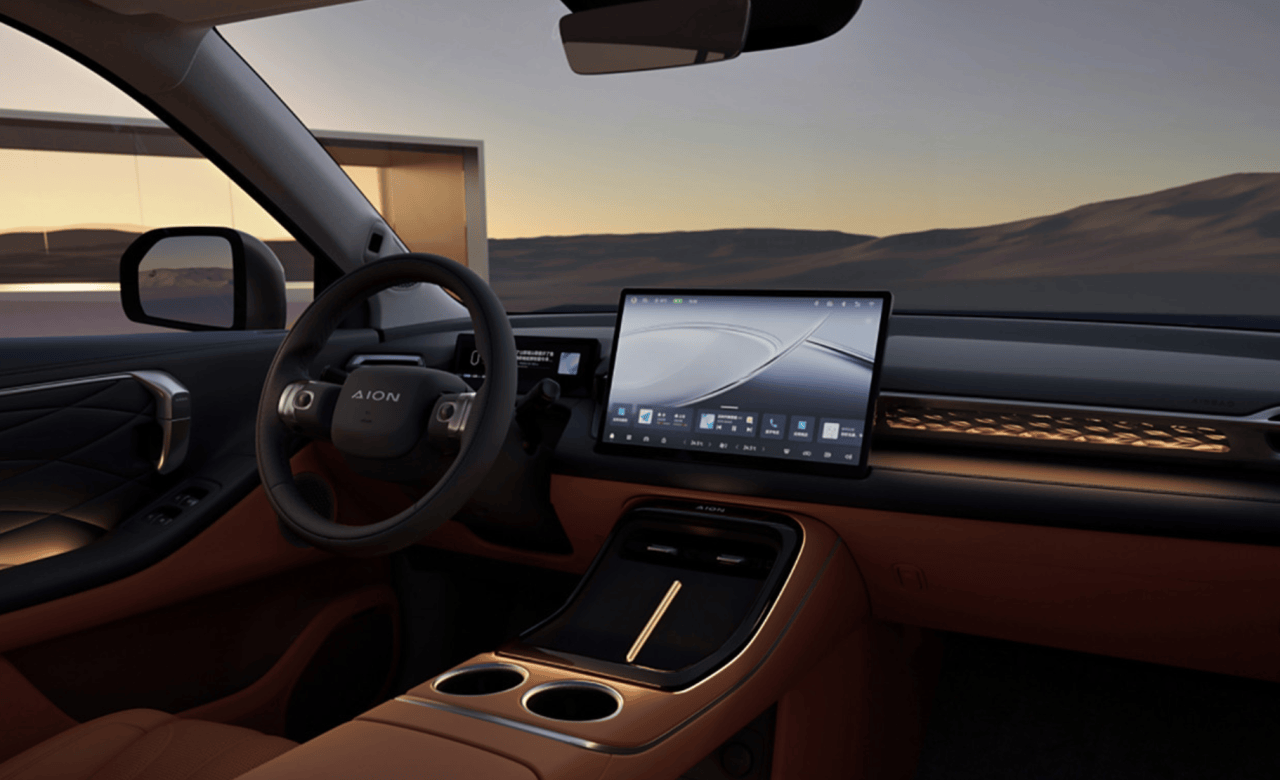

埃安品牌目前的处境并不让人意外,它此前90%以上的销量都集中在AION S、AION Y两款网约车属性浓厚的车型上,产品结构可以说相当脆弱,能维持目前的规模已经非常不易。

不过埃安品牌的未来并非一片暗淡,经过10月份的低点后,埃安11月的销量和份额都有一定反弹,这是由换代更名为霸王龙的AION V和大幅淡化网约车属性的全新轿车AION RT贡献的。

在此之前,AION V的月销一直徘徊在1-2千辆水平,而换代的霸王龙上市后,9到11月的销量都超过了5千辆,上市不久的AION RT,11月销量也超过了7191辆,已经取代AION Y成为目前品牌最畅销的轿车。

虽然埃安目前的销量规模还远不及巅峰时期,但霸王龙和AION RT的转型已经初见成效,这对埃安品牌来说比短时间的销量回升要更重要。在家用车市场受到认可,埃安品牌依然具有维持主流新能源品牌的潜力。

总结:

通过分析5个头部品牌份额的变化,我们可以看到:

1、5个品牌均在2024年底出现了份额的下滑,并非是某一个品牌的特例;

2、还有5个品牌出现了份额的增长,但粗略从确切数值上来看,难以抵消份额下降品牌留下的空隙;

所以,另外5个品牌的具体分析、以及燃油车在2024年的末尾发起了怎样的猛攻,我们下一次继续聊。

(END)

推荐阅读

"与美好生活同行"吉利银河星耀6首批车主交车仪式IN新疆 圆满落幕

2025-11-24 13:18:31

北京越野发布未来原型车ELMT Max,BJ40探险家广州车展开启预订

2025-11-22 22:52:50

满载全家启程,共鉴时代新篇——2026款比亚迪夏乌鲁木齐站荣耀上市

2025-11-08 12:18:39

“超安全家庭大六座”腾势N8L以29.98万元起正式上市,为全家美好出行而来!

2025-10-29 16:51:30

悦生活,越热爱:比亚迪秦·宋2026款焕新而至,开启"移动的家"全新生活

2025-10-28 12:18:38